تشدید وضعیت جنگی اوکراین تأثیرات عمیقی بر پایداری جریان انرژی، سرمایهگذاریهای بینالمللی، امنیت غذایی و رشد اقتصادی گذاشته است و جمیع این رخدادها یک تهدید بزرگ برای توسعهٔ پایدار جهانی است. در این راستا، خروج شرکتهای عظیم نفتی غربی از پروژههای مربوط به روسیه، ستون اصلی اقتصاد سیاسی این کشور پس از شوروی را، که از سال ۱۹۸۹ رونق و ثبات اروپا را حفظ کرده است، واژگون میکند.

این روزها رویدادها خیلی سریع پیش میروند و پیشبینی بازار انرژی مشکل است، اما به طور فزایندهای واضح است که

بازگشت به دنیای قبل از حملهٔ روسیه به اوکراین در ۲۴ فوریه دیگر امکانپذیر نیست. تا قبل از آن، شرایط بازار انرژی به قبل و بعد از کنفرانس محیط زیستی سازمان ملل ( COP26)، که در پاییز سال گذشته در گلاسگو اسکاتلند برگزار شد، تقسیم میشد، اما ازالان سیاستهای انرژی و امنیت تأمین انرژی به قبل و بعد از این حمله تقسیم میگردد.

بازار انرژی دنیا، چه سوختهای فسیلی و چه مواد معدنی فلزی و غیرفلزی، به شدت تحت تأثیر حملهٔ روسیه به اوکراین قرار دارد. منطقهٔ جنگی به این ناحیهٔ شرقی اروپا محدود نشده است و به جرئت میتوان گفت که در سراسر کرهٔ زمین تأثیرات آن مشاهده میشود و ساکنان جهان، در هر نقطهای و در هر مرتبهای، این تغییرات را لمس میکنند. مهمترین تأثیر این بحران، فرای مرزهای این دو کشور، بر شرایط جدید امنیت انرژی و امنیت غذایی در دنیا است. ادامهٔ بحران بین روسیه و متحدان غربی، از منظر وضعیت انرژی، به مرحلهٔ حساسی رسیده است. قبل از تحلیل وضعیت فعلی، نگاهی کنیم به شرایط انرژی در قبل از حملهٔ نظامی روسیه.

اکتشاف و بهرهبرداری از منابع جدید سوختی مثل نفت و گاز موجب جهانی شدن اقتصاد در اواخر قرن نوزدهم و اوایل قرن بیستم شد. اکنون، تضعیف امنیت انرژی، که با بحران اوکراین شدت گرفته است، میتواند به عنوان محرک اصلی جهانیزدایی ظاهر شود که تا قبل از آن جهانیزایی مطرح بود. میدانیم که بازار انرژی و اقتصادِ حاصل از آن نقش مهمی در شروع این درگیری داشته است. این امر پوشیده نیست که رئیسجمهور روسیه با این پیشفرض به اوکراین حمله کرده است که وابستگی اروپا به تولید و امکانات انرژی روسیه موجب میشود که این اتحادیه در پاسخ به تهاجم روسیه جانب احتیاط را رعایت کند، اگرچه این تنها عامل حمله نبود. عملکرد آلمان در چند روز اول شاهدی بر درستی فرض آقای پوتین بود، اما پیوستن آلمان و سوئیس به بقیهٔ کشورهای غربی محاسبات وی را به هم زد. تحریمهای بانک مرکزی روسیه و خروج شرکتهای نفتی بینالمللی که در بخش بالادستی صنعت نفت و گاز روسیه دارای سهم و اشتراک بودند، همگی نشاندهندهٔ آمادگی اروپا برای جنگ اقتصادی همهجانبه و پرداخت هزینهٔ این وابستگی است، اما این جنگ اقتصادی هزینهٔ هنگفت و بالایی برای همه، چه غرب و چه شرق داشته، و بیشتر خواهد داشت.

اکثر کشورهای اروپایی به شدت به سوختهای فسیلی ارزان روسیه وابسته هستند و میلیاردها دلار سالیانه به روسیه پرداخت میشده است. ادامهٔ این وضعیت و وابستگی شدید به سوخت فسیلی نه تنها اهداف قراردادهای مبارزه با تغییرات اقلیمی را تحت تأثیر قرار میدهند، بلکه بودجهٔ نظامی روسیه را، علیرغم تحریمهای شکننده، مهیا میکند. کشورهای توسعهیافته، مثل آلمان و بریتانیا و آمریکا، در گلاسگو متعهد شدند که زغالسنگ را از مدار خارج کنند، سوبسید را کاهش دهند، فعالیتهایی را که تولید متان میکند کاهش دهند و در نهایت، استفاده از انرژی پاک را گسترش دهند.[۱] آلمان به دلیل کاهش واردات گاز روسیه و ترس از زمستان امسال، اقدام به واردات زغالسنگ کرده و برای ذخیرهٔ بیشتر گاز، نیروگاههای زغالسنگی را مجدداً فعال کرده است. اتحادیهٔ اروپا در یک حرکت استراتژیک، گاز را در زمرهٔ انرژی پاک قرار داد تا بتواند در عین افزایش سرمایهگذاری برای ذخیرهٔ گاز، به تعهد محیط زیستی هم وفادار بماند(!) و انرژی هستهای نیز مجدداً به جایگاه خود دست یابد.

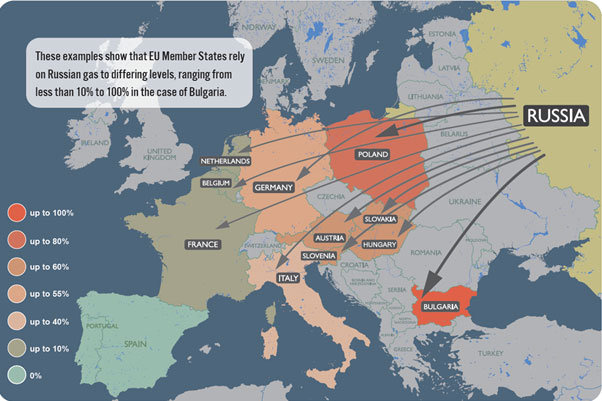

نفت و گاز صادراتی روسیه، که معادل ۶۰ درصد صادرات آن کشور در سال گذشته بود، حدود ۴۱ درصد بودجهٔ فدرال کشور روسیه است. با نگاهی به تصویر ۱ و ۲ متوجه میشویم که صنعت انرژی روسیه با مصرف اروپا مرتبط است، به نحوی که بیشتر از ۷۵ درصد صادرات گاز و ۵۰ درصد نفت صادراتی این کشور در اتحادیهٔ اروپا مصرف میشود. کشورهای اسپانیا و پرتغال تقریباً از این قاعده مستثنی هستند و وابستگی به روسیه از نظر انرژی ندارند. کشورهایی همچون بلژیک، فرانسه و هلند وابستگی واردات کمتر از ۱۰ درصد دارند ( بریتانیا در خارج اتحادیهٔ اروپا ۶ درصد وابستگی به انرژی روسیه دارد) و ایتالیا ۴۰ درصد، آلمان ۵۵درصد، اتریش و مجارستان ۸۰ درصد و لهستان، بلغارستان و مقدونیه ۱۰۰ درصد وابسته به صادرات انرژی روسیه هستند.[۲]

بهطورکلی، میتوان نتیجه گرفت که کشورهای اروپایی برای بیش از ۹۷ درصد از نفت و ۹۰ درصد از گاز خود، تا قبل از شروع جنگ، وابستگی کامل به روسیه داشتند.

آمارها نشان میدهد که علیرغم فشار تحریم روسیه، فقط در روز دوم مارچ ( یک هفته پس از شروع حملهٔ روسیه به اوکراین) مبلغ ۷۰۰ میلیون یورو بابت فروش گاز به بانک مرکزی روسیه رسیده است. در این راستا، تا دو ماه اول جنگ، آلمان بزرگترین مشتری انرژی روسیه بوده است و در این مدت روسیه مبلغ ۶۳ میلیارد یورو درآمد داشته است که سهم آلمان به تنهایی ۱۰ میلیارد یورو بوده است.[۳]

روسیه مدتی قبل اعلام کرد که مشتریهای انرژی باید مبالغ انرژی دریافتی را به روبل پرداخت کنند. آلمان و بقیهٔ کشورهای اروپایی مخالفت کردند و هفتهٔ گذشته (تیرماه ۱۴۰۱) مذاکراتی بین آلمان و لهستان صورت گرفت تا این دو کشور با اتخاذ راهکاری بتوانند فشار بیشتری بر خط لولهٔ انتقال نفت روسیه وارد آورند تا تنها پالایشگاه آلمان را، که هنوز وابسته به نفت روسیه است، مجبور به تعویض مقصد نفت وارداتی کنند ( این پالایشگاه متعلق به شرکت روسی است). نتیجه چه شد؟ روسیه با پیشدستی جریان گاز به دو کشور لهستان و بلغارستان را قطع کرد؛ دو کشوری که وابستگی ۱۰۰ درصد به انرژی روسیه داشتند. وضعیت در بریتانیا تا حدودی با دیگر کشورهای اروپایی متفاوت است. بریتانیا فقط حدود ۶ درصد از گاز مصرفی خود را از روسیه وارد میکند. حدود نیمی از مصرف از منابع گازی دریای شمال تأمین میشود ( میدان گازی رام نیز جزو همین منطقه است) و بقیهٔ گاز عمدتاً از نروژ و مقادیر کمتری نیز از الجزایر، قطر و آمریکا تأمین میشود. با راهاندازی یک ترمینال جدید الانجی در جنوب و افزایش صادرات الجزایر از طریق خط لوله و فشار بر اکتشاف و تولید در دریای شمال، و یک برنامهٔ مدون که هفتهٔ پیش انتشار یافت، وابستگی بریتانیا به گاز روسیه تا پایان سال تقریباً صفر خواهد شد، اما همچنان به ورود گازوئیل نیازمند خواهد بود.

اما این همهٔ ماجرا برای بریتانیا نخواهد بود. علیرغم عدم وابستگی شدید به گاز روسیه، تأثیرات بازار انرژی بر این کشور هم اثر خواهد گذاشت. برای مثال، با افزایش قیمت گاز، قبوض برق و گاز مردم تا ۳۰۰۰ پوند در سال افزایش خواهد یافت که این حدود ۶۰۰ پوند بیشتر از پیشبینی سال گذشته است. البته دستورالعملهای جدید در امر صرفهجویی، سرمایهگذاری شدید دولت برای ارتقای بهرهوری بیشتر در ساختمانها و صنعت، همچنین افتتاح مزارع بادی و خورشیدی بیشتر، ۱۵ درصد تا پایان سال به اقتصاد کمک میکند.

سؤال مهم و بزرگتری الان وجود دارد:

آیا آلمان راضی به پرداخت بهای گاز وارداتی با روبل خواهد شد؟

حال که بحث روبل شد بد نیست نگاهی به ارزش پول ملی روسیه داشته باشیم. ارزش برابری روبل با دلار آمریکا قبل از آغاز تهاجم و بحران حدود ۱به ۷۵ بود؛ یعنی در برابر هر دلار آمریکا، ۷۵ روبل پرداخت میشد. دو هفته پس از شروع بحران، به دلیل تحریمهای بانکی و مسدود کردن ذخایر ارزی روسیه و …، ارزش پول ملی روسیه نصف شد و به ۱۴۵ روبل به ازای هر دلار آمریکا رسید. تصویر شمارهٔ ۳ را نگاه کنید. ارزش پول ملی روسیه تقویت شده است و نه تنها به برابری قبلی رسیده، بلکه سبقت هم داشته و امروز این برابری به ۷۰ روبل به دلار رسیده است.

حال به یک حقیقت دیگر نگاه کنیم:

طبق آمارهای رسمی بنگاههای اقتصادی، صادرات نفت روسیه پس از سه ماه از آغاز بحران حداقل ۱۷ تا ۲۰ درصد کاهش یافته است که تماماً در بازار اروپا و کمی هم آمریکا بوده و دلیل آن هم تحریم بوده است. حال نظری به روند قیمت نفت در بازار داشته باشیم، قیمت هر بشکه نفت در دیماه حدود ۷۰-۸۰ دلار بود، درحالیکه در ماه فروردین بین ۱۰۳-۱۱۵ دلار بود. این تغییرات قیمتی حدود ۴۰ درصد بوده است. بدین ترتیب، وزیر انرژی روسیه و کارشناسان مستقل اظهار داشتند که بیش از ۹ میلیارد یورو بیشتر از انتظار بوده است. البته تخفیفات ۱۰ تا ۳۰ درصدی روسیه بر روی فروش و بازار خاکستری محاسبه نشده است. اما در خصوص فروش گاز، به دلیل کاهش صادرات به اروپا ( بازار اصلی روسیه) در ماه اسفند، روسیه حدود ۶ میلیارد یورو کاهش درآمد داشته است. این ارقام فروش گاز در ماه فروردین و اردیبهشت قطعاً کمتر خواهد شد و دریافتی روسیه نیز بهتبع آن کاهش خواهد یافت، دلیلش هم مقاومت کشورهای اروپای غربی در خصوص پرداخت به روبل و کاهش بیشتر واردات گاز خواهد بود.

فراتر از خطر فوری افزایش قیمت سوخت، اتحادیهٔ اروپا برای جبران و تأمین انرژی نیاز مبرم به سرمایهگذاری هنگفت در زمینهٔ امنیت انرژی خواهد داشت که احتمالاً به قیمت تضعیف رقابتپذیری اقتصادی این اتحادیه در ده سال آینده با رقبای تاریخی و همچنین اقتصادهای نوظهور است. از طرف دیگر، روسیه باید شرکای اقتصادی جدیدی پیدا کند و در موقعیت ضعیف قراردادهایی منعقد کند (طبق گزارش بلومبرگ، روسیه در ماههای منتهی به بهار، مجبور به فروش هربشکه نفت با تخفیف ۲۵ دلار به کنسرسیومها شده است، درحالیکه قیمت پیشفروش نفت روسیه در ماه مارچ به ۱۱۰ دلار رسیده بود). با وجود این، نشانههایی وجود دارد که نفت روسیه وابستگی بیش از حد به چین پیدا خواهد کرد و روسیه احتمالاً مجبور خواهد شد به سمت شرق متمایل شود.

نباید فراموش کرد که این نفت و گاز ارزان روسیه بود که باعث بهبود اقتصادی اروپا پس از جنگ جهانی دوم شد. علیرغم نگرانیهای مربوط به امنیت انرژی و انتقال آن، اجماع قاطع بر این بود که روسیه برای سالهای آینده تأمینکنندهٔ نیاز پایه باشد. برای همین، اتحادیهٔ اروپا (غیر از بریتانیا) تلاش زیادی برای جایگزینی و وابستگی خود به گاز و نفت روسیه انجام نداد و روسیه نیز سرمایهگذاری زیادی برای منوپل کردن انرژی خود انجام داد و اما آیندهٔ انرژی اروپا دیگر آن چیزی نیست که قبلاً بود. حتی در صورت غیرمحتمل حل سریع بحران، اتحادیهٔ اروپا فعالانه برای کاهش وابستگی خود به واردات نفت و گاز روسیه کار خواهد کرد. چندی پیش، آژانس بینالمللی انرژی یک دستورالعمل دهمادهای به عنوان راهکارهای این کاهش وابستگی منتشر کرده[۵] تا در طول یک سال آینده نیاز این بازار به واردات انرژی از روسیه را ۳۰ درصد کاهش دهد. این ده ماده شامل موارد مربوط به مدیریت مصرف، مهندسی زیرساخت، ایجاد زمینه برای انرژیهای نو و جایگزین و سیاستهای بینالمللی است.

به هر حال،

به نظر میرسد که نیروگاههایهستهای، بهرهوری انرژی، LNG، انرژیهای تجدیدپذیر و تولید برق آبی در اولویت قرار گیرد. ایالات متحده به عنوان یک تأمینکنندهٔ کلیدی انرژی برای اروپا ظاهر خواهد شد و روابط امنیتی و اقتصادی قوی بین این دو را تقویت خواهد کرد. و واضح است که در کوتاهمدت، یک فرصت بزرگ برای بازسازی سیاست استراتژیک انرژی با ایران وجود دارد،

البته اگر هر دو طرف بتوانند پیشنیازهای لازم را انجام داده و یک اعتمادسازی کامل در دستور کار قرار گیرد و ایران بتواند فاصلهٔ استراتژیک با روسیه را حفظ کند. توافق هستهای در حال مذاکرات هسته ای که شامل کاهش تحریمها بر تجارت نفت ایران میشود، که البته حصول به این توافق تا اینجا خوش بینانه نیست. درحالیکه پیش از این تصور میشد هرگونه فروش جدید ایران با مشتریان فعلی آسیایی آن انجام میشود، بحران اوکراین چشمانداز جریان نفت ایران را به سمت غرب باز میکند و نفت خام ایران جایگزین خوبی برای بشکههای اورال روسیه است که خریداران از آن اجتناب میکنند. پس از اعمال مجدد تحریمها و پس از خروج آمریکا از برجام در سال ۲۰۱۸، ایران نفت را در تانکرها ذخیره کرد. تخمین زده میشود که ایران بیش از ۸۵ میلیون بشکه نفت و میعانات گازی در دریا ذخیره کرده است. اگر تحریمها برداشته شود، میتوان این کالاها را به سرعت صادر کرد. این حجم عظیم نفت تواناییِ شکست در قیمت نفت را دارد و میتواند آن را مجدداً به کانال زیر ۱۰۰ دلار برساند و با افزایش تولید تا سقف ۲ میلیون بشکه در روز، نیاز بازار را تأمین کند و بتواند از افزایش قیمتها، ناشی از نگرانی کمبود تولید، جلوگیری کند.

توافق هسته ای با جمهوری اسلامی ایران میتواند به کاهش تنش جنگ در یمن کمک کند، که به نوبهٔ خود میتواند راه را برای ازسرگیری عملیات تولید و صادرات الانجی با ظرفیت ۶.۷ میلیون تن در سال در کشور یمن، با کمک شرکت فرانسوی توتال، هموار کند. علاوه بر تأمین انرژی اروپا از مبدأ خاورمیانه بهخصوص ایران، همچنین انتظار میرود تمرکز اتحادیهٔ اروپا و اولویت سیاستهای این اتحادیه در ماههای پیش رو بر مناطق و موارد زیر باشد: شمال و جنوب صحرای آفریقا، توسعهٔ گاز شرق مدیترانه، حل بحران سیاسی لیبی، مدیریت منابع عظیم گازی در الجزایر و مصر، حل و فصل مناقشهٔ خط لولهٔ مراکش-الجزایر، پتانسیل انرژیهای تجدیدپذیر شمال آفریقا و LNG موزامبیک. این امر مستلزم یک تفکر و استراتژی واحد در کل اتحادیهٔ اروپا و بین کشورهای عضو و بریتانیا است. برای تحقق این اهداف، یک مدیریت یکپارچه و پویاتر مورد نیاز است. بعد از حملهٔ روسیه به اوکراین نشانههایی وجود دارد که این یکپارچگی در این بحران ظاهر میشود.

رویدادهای اوکراین نه تنها در اروپا، بلکه پیامدهای امنیتی عظیمی برای آسیا نیز دارد. پاسخ ضعیف جامعهٔ جهانی به مسئلهٔ اوکراین، چین و دیگر کشورهای قدرتمند آسیایی را تشویق میکند تا رویکردی تهاجمیتر را در رسیدگی به مناقشات منطقهای خود نشان دهند. برای روسیه، حل سریع بحران با نگاه به شرق امکانپذیر است؛ به این معنی که پس از خروج کشورهای غربی، چه کسی وارد سرمایهگذاریهای نفتی روسیه میشود که توسط غولهای غربی خالی شده است؟ ملی شدن صنعت نفت و گاز روسیه یک راهکار است اما بهترین راهحل سرمایهگذاری از سوی شرکتهای ملی نفت هند و چین است.

حضور پرقدرت چین به عنوان سرمایهگذار و همچنین مصرفکنندهٔ اصلی محصولات نفت و گازی روسیه میتواند جایگزینی مناسب برای روسیه باشد و همچنین یک استراتژی برد-برد برای چین، که پایه و اساس معماری جدید انرژی اوراسیا را ایجاد کند، اما پیشبینی وقایع در این شرایط بسیار سخت است. شاید ناکامیهای روسیه در جنگ تا کنون، این احتمال را تقویت کند که چین به دلایل سیاسی از شراکت انرژی بیرون بیاید و به خرید خاکستری نفت، همان طور که با ایران معامله میکند، ادامه دهد (چین در رأیگیری سازمان ملل برای محکومیت تهاجم روسیه رأی ممتنع داده بود و مراقب بود که از قمار مسکو در اوکراین حمایت نکند).

در کنار همهٔ این احتمالات اما نکتهای که بهطور یقین میتوان به آن اشاره کرد این است که تغییراتی هم برای اروپا و هم برای روسیه در راه است، به نحوی که ارادهٔ سیاسی اروپا برای کاهش وابستگی به انرژی روسیه تشدید شده است. پس از تهاجم روسیه، اولاف شولز، صدراعظم آلمان، گفت که دو پایانهٔ گاز طبیعی مایع (LNG) در آلمان ساخته خواهد شد تا وابستگی ۵۵ درصدی این کشور به روسیه کاهش یابد. علاوه بر این، آلمان تأسیسات ذخیرهسازی خود را گسترش خواهد داد و ذخایر استراتژیک گاز را در آیندهٔ نزدیک ایجاد خواهد کرد تا اتکای خود به گاز روسیه را کاهش دهد. از یک دهه پیش تا کنون، مصرف گاز اروپا تقریباً ثابت بوده، ولی مشکلی که وجود دارد این است که سهم تولید داخلی گاز در اروپای مرکزی، که حدود ۳۰ درصد است، کاهش داشته است. بنابراین، سهم واردات گاز از خارج از اتحادیه افزایش پیدا کرد، بهطوریکه سهم گاز وارداتی از روسیه از ۲۵ درصد در سال ۲۰۰۹ به ۳۲ درصد در سال ۲۰۲۱ رسید و با ایجاد خط لولهٔ نورد استریم ۱، سهم ترانزیت گاز از خاک اوکراین، از ۶۰ درصد گاز روسیه در سال ۲۰۰۹ به ۲۵ درصد در سال ۲۰۲۱ کاهش پیدا کرد. با وجود این، هنوز اوکراین برای اروپا و بریتانیا اهمیت دارد، چون هنوز درصدی از گاز مصرفی در این منطقه از طریق اوکراین وارد میشود. پس از اتمام خط لولهٔ جدید نورد استریم ۲، که قرار بود سهم گاز بیشتری مستقیم به آلمان برسد، مشکلات سیاسی بین اتحادیهٔ اروپا و روسیه بالا گرفت و در این راستا روسیه با کاهش انتقال گاز، چه از طریق ترانزیت و چه از طریق لوله، فشار را بر اروپا در جهت تصویب و اجرایی کردن نورد استریم ۲ افزایش داد. اتحادیهٔ اروپا نیز با پافشاری بر خواستههای خود، مثل مدیریت کامل خط لوله توسط اروپا و تثبیت ترانزیت گاز از طریق اوکراین، به مصاف دعوای سیاسی با روسیه رفت. روسیه در پاییز ۲۰۲۱ تحویل گاز از طریق خط لوله را ۲۵ درصد کاهش داده بود و در ابتدای زمستان هم تحویل گاز را ۳۷ درصد نسبت به سال گذشته کاهش داد. برای تحویل گاز از طریق خاک اوکراین هم تنها از ۵۵ میلیون متر مکعب از ظرفیت ۱۰۹ میلیون متر مکعب در روز استفاده کرد[۴].

اروپا بقیهٔ گاز مصرفی خود را از آذربایجان و الجزایر تأمین میکند، اما حتی افزایش تولید و صادرات گاز از این دو کشور نیز نتوانست کاهش صادرات گاز از طریق روسیه را جبران کند. تأثیر مستقیم این کمبود در افزایش تعرفهٔ گاز خانگی اروپا و افزایش نارضایتی مردم خود را نشان داد، به نحوی که قبوض برق ۲۰ درصد و قبوض گاز تا ۱۰۰ درصد افزایش یافت و در بعضی نقاط شرکتهای محلی تأمین گاز ورشکسته شدند.

در صورت ادامهٔ این وضعیت و تنش در منطقه و تشدید بحران انرژی، فرصتی برای تولیدکنندگان و مصرفکنندگان انرژی فراهم خواهد آمد تا در روابط سیاسی با دیگر کشورها، مدیریت، توسعه و سرمایهگذاری در منابع انرژی، مسیرهای انتقال انرژی و استفاده از انرژیهای نو تجدید نظر کرده و دیر یا زود سیاست ملی انرژی خود را بازنگری کنند.

تا امروز اروپا هنوز صنعت انرژی روسیه را تحریم نکرده است، اما خروج شرکتهای بزرگ نفتی، عدم انتقال تکنولوژی و سرمایه، تأثیر مستقیم و تحریم سوئیفت و… تأثیر غیرمستقیم بر بخش نفت و گاز روسیه دارد. اگرچه در کوتاهمدت، روسیه از ذخیرهٔ ارزی خوب خود میتواند استفاده کند، اما در بلندمدت تأثیرات منفی تحریمهای تکنولوژیکی، مالی و انرژی بیشتر خواهد شد.

اما در این میان، از چندین مورد مهم نباید غافل شد: سرعت حرکت به سمت انرژیهای تجدیدپذیر در اروپا شدت گرفته است. این انتقال انرژی سریع و غیرقابلبازگشت خواهد بود. میانگین ظرفیت مزارع تولید انرژی از باد، دو برابرِ سال ۲۰۱۸ شده است و به همراه انرژی خورشیدی ارزانترین و مطمئنترین منبع انرژی هستند، به نحوی که ۶۷ درصد از مردم جهان، در مقادیر کم یا زیاد، از این انرژی بهره میبرند. این انرژیهای تجدیدپذیر برای اولین بار در ماه گذشته به بزرگترین منبع برق اتحادیهٔ اروپا تبدیل شدند و ۳۸ درصد نیاز را در مقایسهٔ با ۳۷ درصد از سوخت فسیلی برآورده کردند. سرمایهگذاری بیشتر در این صنعت، نه تنها به تسلط مطلق و بدون رقیب سوختهای فسیلی در تولید برق پایان میدهد، بلکه به کمک کم کردن تأثیرات تبعیض محیط زیستی بحرانهای آب و هوایی بر جوامع زیستی میآیند.

با این راهکارها و فناوریها میتوان تا ۵۰ درصد مصرف شهری و صنعتی را کاهش داد و انتقال کامل به انرژی پاک را فراهم کرد: گسترش تحقیق و توسعهٔ فناوریهای ذخیرهسازی انرژی، پتانسیل بهرهوری بیشتر، آموزش شهروندان جهت کاهش مصرف انرژی و سرمایهگذاری در مصرف انرژی در ساختمانها، صنعت و حمل و نقل.

نکتهٔ بعدی، یارانههای انرژی است که باید این یارانهها از نفت و گاز به سمت صنایع انرژی تجدیدپذیرها سرازیر شود. کشورهای گروه ۲۰، به تنهایی ۵۸۴ میلیارد دلار را بین سالهای ۲۰۱۷ تا ۲۰۱۹ برای سوختهای فسیلی و راهاندازی نیروگاه سوبسید دادهاند، که چندین برابر یارانهای است که به سوختهای پاک تعلق گرفته است. این سیستم احتیاج به اصلاح فوری دارد.

و نکتهٔ آخر اینکه قراردادهای عمدهٔ اتحادیهٔ اروپا با شرکت دولتی گازپروم روسیه در دیماه امسال به پایان میرسد و این یک فرصت است که اروپاییها بتوانند تا پایان سال میلادی، وابستگی خود را کاهش دهند یا کاملاً قطع کنند.

پیش از خروج دونالد ترامپ از توافق هسته ای ۲۰۱۵ و اعمال تحریمها بر صنعت نفت، ایران روزانه قادر به تولید بیش از ۳.۵ میلیون بشکه نفت خام و ۵۰۰ میلیون متر مکعب گاز بود، اما پس از آن، این میزان تولید نفت خام به زیر ۲ میلیون بشکه کاهش یافت و فروش آن در مقاطعی به ۳۰۰ هزار بشکه در روز رسید. اما تولید گاز دارای یک رشد سالانهٔ پنج درصد بود، به نحوی که در پایان سال ۲۰۲۰ میلادی این تولید گاز ایران به حدود یک میلیارد مکعب در روز رسید. اما اینهمه گاز تولیدی چه میشود؟ ایران از لحاظ حجم ذخایر گاز، پس از روسیه در مقام دوم جهان قرار دارد و سهمی معادل ۱۷.۲ درصد از ذخایر گازی را به خود اختصاص داده است. ایران با تولید سالانه حدود ۳۰۰ میلیارد مترمکعب گاز پس از آمریکا و روسیه در رتبهٔ سوم کشورهای تولیدکنندهٔ گاز جهان قرار دارد و در این زمینه سهم ۱.۶ درصدی را دارا میباشد. کشورهای همسایه (ترکیه، ارمنستان، آذربایجان و عراق) به عنوان مقصد صادراتی گاز ایران بودند و عمان و پاکستان نیز به عنوان یک بازار مهم در آیندهٔ صادراتی دیده میشدند، ایران با صادر کردن کمی بیشتر از ۴۰ میلیون متر مکعب در روز (۱۵ میلیارد متر مکعب در سال) خود را به رتبهٔ ۱۵ صادرکنندگان گاز رساند، اما بهتدریج به دلیل نیاز روزافزون داخل و وضعیت ژئوپلیتیک منطقهٔ قفقاز و دریای سیاه و شرق مدیترانه و توازن بازار انرژی، صادرات به عراق و ترکیه به مرور کاهش پیدا کرد و فعلاً صادرات ایران محدود به این دو کشور است. پس از قطع صادرات گاز ایران به روسیه، ترکیه به عنوان بزرگترین مشتری گاز طبیعی ایران در نظر گرفته شد. قرارداد ۲۵ ساله صادرات گاز ایران و ترکیه، در سال ۱۳۷۴ امضا و از سال ۱۳۸۱ صادرات گاز ایران به این کشور آغاز شد. قرارداد صادرات گاز ایران به ارمنستان نیز با هدف تهاتر گاز و برق امضا شد که بر اساس آن، ارمنستان در ازای هر مترمکعب گاز، ۳ کیلووات ساعت برق به ایران تحویل میدهد.

عراق نیز گاز را برای دو مقصد بغداد و بصره دریافت میکند. آذربایجان و نخجوان نیز از دیگر مشتریان گاز ایران بودند.

افزایش مصرف داخلی به نحوی است که در ابتدای زمستان هشدار تراز منفی تولید به مصرف داده شد و ایران در مقاطعی مجبور به قطع صادرات شد تا بتواند نیاز بازار داخلی ( بیش از شش برابر استاندارد جهانی) را تأمین کند. همان طور که بیان شد، ترکیه طی سالهای اخیر مهمترین و بزرگترین خریدار گاز طبیعی ایران بوده، اما قرارداد در ۲۰۲۶ پایان مییابد و مذاکرات برای تمدید آن نیز تا به امروزبه نتیجه نرسیده است. ایران برای انعقاد قرارداد جدید، باید شروط ترکیه را تأمین کند و با قیمت کمتری گاز به این کشور بفروشد و ترکیه میتواند با خرید گاز از روسیه و آذربایجان و همچنین با توجه به سرمایهگذاری بسیار زیادی که در بخش «ال.ان.جی» انجام داده و با تکیه بر منابع دریای سیاه و پتانسیل بالای آن در بخش انرژیهای تجدیدپذیر، خود را از گاز وارداتی ایران کاملاً بینیاز کند که این خود زنگ خطر دیگری برای آیندهٔ صادرات گاز طبیعی این کشور در بازار منطقه است.

روسیه همزمان با انعقاد قراردادهای بلندمدت با پاکستان و هند و چین عملاً بازار عظیم آسیا را از دسترس ایران خارج کرد و عملاً خط لولهٔ صلح به هیچ ختم شده است و سومین تولیدکنندهٔ گاز طبیعی در دنیا در انتهای جدول صادرکنندگان قرار دارد.

تولید نفت ایران در حال حاضر کمی بیشتر از ۲.۵ میلیون بشکه در روزاست. با توجه به عدم سرمایهگذاری و انتقال تکنولوژی در سالهای اخیر، بازگشت تولید کشور به سطح قبل از تحریم به سرعت امکانپذیر نیست، اما با وجود ذخایر نفت و میعانات گازی ایران در تانکرها و همچنین تأسیسات ذخیرهسازی نفت در خشکی، میتوان امید داشت تا صادرات خود را، که در حال حاضر مجموعاً بیش از یک میلیون بشکه در روز است، افزایش دهد. در صورت لغو تحریمها، ایران میتواند روزانه ۵۰۰ هزار بشکه نفت اضافی به بازارهای بینالمللی ارسال کند و تا پایان امسال این رقم به یک میلیون و ۳۰۰ هزار بشکه در روز برسد. بازگرداندن روابط با مشتریان در اروپا و آسیا زمان میبرد.

طبق آخرین پیشبینی آژانس بینالمللی انرژی در ابتدای سال ۲۰۲۲، تقاضای جهانی نفت امسال به بیش از ۱۰۰ میلیون بشکه در روز میرسد و این سه میلیون بشکه تقاضای اضافه میتواند فرصتی برای ایران به وجود بیاورد تا بازارهای سنتی خود را احیا کند و همچنین حضور نفت خام ایران در بازار میتواند تأثیر روانی عمدهای در حرکت بازار نفت به سمت تعادل داشته باشد. همچنین این احتمال وجود دارد که ایران بتواند در برنامهٔ بلندمدتِ جایگزینی صادرات گاز روسیه به اروپا، نقشی ایفا کند. برای بهرهمندی کامل از بازیابی بازارنفت، سرمایهگذاری حدود ۱۶۰ میلیارد دلاری نیاز دارد که بدون حضور شرکتهای توانمند قابل دستیابی نخواهد بود.

ایران در ماههای آینده با چالشهای زیادی در بازار انرژی مواجه خواهد شد و بدون دیپلماسی فعال انرژی و سیاست خارجی واقعبینانه، حتی بحران اوکراین برای ایفای نقش مهم ایران کافی نخواهد بود.

بهطور خلاصه،

امکان جایگزینی کامل گاز روسیه در کوتاهمدت و میانمدت برای هیچ کشوری وجود ندارد، فرقی نمیکند که آمریکا باشد یا ایران یا انرژی تجدیدپذیر و یا هر روش دیگر. مسئله مهمتر این است که میدان پارس جنوبی، که ۷۰ درصد گاز طبیعی ایران را تأمین میکند، در چند سال آینده به پیک خود خواهد رسید و پس از این مرحله، افت فشار باعث خواهد شد که میزان تولید در این میدان عظیم کاهش یابد.

هرچند در برخی فازها این افت فشار از هم اکنون شروع شده و تکنولوژی شرکتهای ایرانی جوابگوی رفع این مشکل نیست.

حال بد نیست نگاهی کنیم به کشورهایی که دارای ذخایر گاز هستند. تصویر شمارهٔ ۴ کشورها را بر اساس میزان ذخایر گاز نشان میدهد و شکل شمارهٔ ۵، کشورهایی با بیشترین ذخایر نفت را نشان میدهد. اما آیا همهٔ این کشورها توانایی جایگزینی صادرات گاز و نفت روسیه را خواهند داشت؟

جواب مطمئناً خیر است. اما تغییر هژمونی بازار انرژی دنیا یک حقیقت غیرقابلانکار است. روابط جدیدی در حال شکلگیری است. قدرتهای نوظهوری پدید میآیند. به عنوان راهکار، در صورت توافق جمهوری اسلامی ایران و آمریکا در قالب برجام بایستی امکان جذب سرمایهگذاری و تکنولوژی پیشرفتهٔ خارجی در میادین انرژی فراهم شود تا هم تولید گاز افزایش یابد و همچنین برنامههای اصلی مدیریت مصرف داخلی و بهینهسازی پیاده شود. اگر مصرف داخلی مدیریت نشود، در سالهای آینده با چالش شدیدی در صنعت انرژی روبهرو خواهیم شد.

امروز را به خاطر داشته باشید، تاریخ به قبل و بعد از حملهٔ روسیه به اوکراین تقسیم میشود.

منابع

[1] UN Climate change 2021, https://unfccc.int/process-and-meetings/the-paris-agreement/the-glasgow-climate-pact-key-outcomes-from-cop26

[2] Jeff Tollefson, 2022, What the war in Ukraine means for energy, climate and food, Nature, 05 April 2022

[3] James McBride, February 2022, Russia’s energy role in Europe, council on Foreign relations

[4] Marcin Grajewski, 2022, The Ukraine war and energy supply, European Parliamentary Research Service, 6 April 2022

[5] IEA, March 2022, A 10-Point Plan to Reduce the European Union’s Reliance on Russian Natural Gas

International Energy Agency (IEA), April 2022, Russia’s War on Ukraine, July 2022

Joe McCarthy, April 2022, Global Citizen, Defend the Planet, How Russia’s Invasion of Ukrain in harming water, air, soil and wildlife

Paulo Pereira, et all, September 2022, Russian-Ukraininan war impacts the total environment, Science of Total Environemnt, vol 837, Global Witness, 2022, The war in Ukraine, the climate crisis, and the energy crisis have common roots, Blog, May 30 2022.

Karen Gilchrist, 2022, We in a hybrid war: CNBC, Europe Politics, June 29 2022.